創業する際に、開業資金や開業後の資金繰りなどで金融機関から借入れをしたいけど、日本政策金融公庫、制度融資、銀行、信用金庫など金融機関がたくさんあり、どこに申し込めば良いのか?創業計画書を作成するには、どんな事に気を付けなければいけないのか?自己資金はどれくらい必要なのか?など、分からない事がたくさんあると思います。

税理士コミュニティでは起業家のサポートにチカラを入れております。

具体的には

- 創業計画書の作成サポート

- 金融機関のご紹介、交渉など

を行っております。

申込対象

新たに事業を始める方、事業開始後2年を経過していない方

取扱い金融機関

- 日本政策金融公庫

- 信用保証協会(制度融資)

- 銀行(都市銀行・地方銀行・信用金庫)

創業融資ポイント

1.自己資金

日本政策金融公庫の指針では、創業時において創業資金総額の10分の1以上の自己資金の確認が必要としております。

分かりやすく説明しますと、

運転資金500万円 + 設備資金500万円 = 開業資金として総額1,000万円

(6ヶ月分の運転資金) (機械、テナント取得など)

が必要な場合は、自己資金として100万円が必要となります。

2.代表者の経歴

日本政策金融公庫の指針では、同じ業種にて通算6年以上のお勤めが必要とされていますが、

1.自己資金 2.事業計画と連動して考慮します。ひとつの指標として通算3年以上が望ましいと思われます。

また代表者の経歴によって、金融機関からの信用度が変わります。例えば飲食業を開業するにあたり、経験が無いと信用は乏しくなります。これまで事務のお仕事をされていた方と、居酒屋でお仕事をされていた方では、後者の方が事業を成功する可能性が高いと判断されます。そこでポイントになるのが、経験年数や実務内容です。経験年数は一般的には3年以上が必要だと言えます。経験年数が長い方がより良いと言えます。実務内容はアルバイトでの経験よりも正社員としての方が良いと言えます。他にも経験値を補う方法もあります。それはフランチャイズに加盟してノウハウを得たり、役員に経験が豊かな方と一緒にお仕事をするなどで経験値を補います。

そして審査を行なうにあたり、融資担当者との面談が必ずあります。業種によって質問のポイントが異なります。税理士コミュニティでは受け答えについてアドバイスしたり交渉に同行したりしております。

3.事業計画

創業時の資金調達では、事業計画書の提出を求められます。そこでポイントになるのが実現性です。

事業を営むにあたり、実現性の高さで融資の可否が決まります。

例えば、モノを仕入れたり、作ったりして販売するにあたり利益を乗せて売りますが、本当に買って頂けるのかが重要になります。このポイントを金融機関に理解して頂くことで融資の可否が大きく変わります。いつ、どこで、誰が、誰に、何を、どのように、と言ったロジックで構成して計画書を作ることをオススメします。過去の事例を踏まえたり、公的機関などの数字を用いたりして、専門用語を使わずに第三者が分かり易いようにしましょう。

事業を始める方への融資制度で最も有名なのが、日本政策金融公庫の創業融資制度です。

所定の書式など日本政策金融公庫のホームページからダウンロード出来ます。

また記入例もありますので参考にしましょう。

日本政策金融公庫(借入申込書等ダウンロード)

創業計画書とは、お金を借りる為の自己PRする書類であり、金融機関からすれば人間性や返済能力の有無を判断する重要な書類です。特に創業時は、取引も無く、実績も無いため、書類や面談などにより審査を行っております。言い換えれば、計画書を作成出来ないような事業には、お金を貸すことは出来ないと言えます。その為、創業計画書はお金を借りるにあたり大変重要な書類であります。

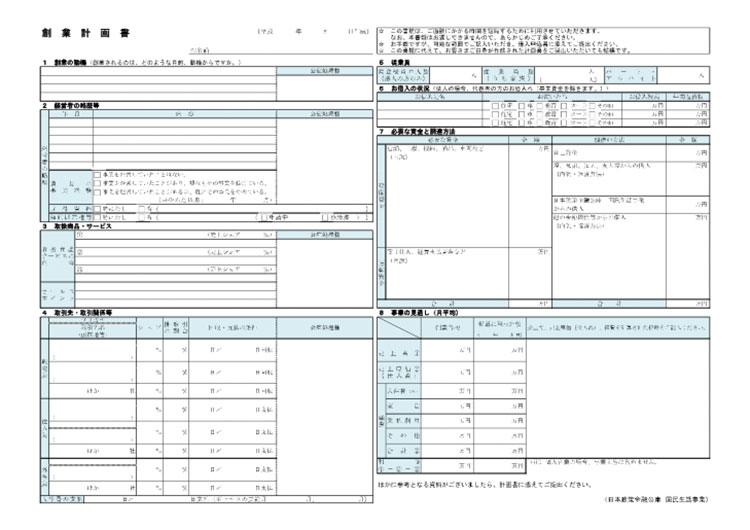

日本政策金融公庫の創業計画書は、8つの項目で構成されております。

1.創業の動機

2.経営者の略歴等

3.取扱商品・サービス

4.取引先・取引関係等

5.従業員

6.お借入の状況(法人の場合、代表者の方のお借入れ※事業資金は除きます。)

7.必要な資金と調達方法

8.事業の見通し(月平均)

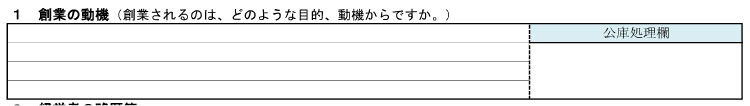

1.創業の動機

就職する際に、なぜ入社したいのか?と聞かれますよね。創業も同じで、なぜ事業を始めたいのか?など動機が必要になります。漠然とした理由では無く、可能な限り、経験年数や規模、実績などの数字を用いて表現すると相手には分かりやすくなり好印象になります。

✕ 飲食店で5年勤務していた。

◯ 10店舗ある飲食店で2年間、ホールスタッフと調理を経験した後に、 店長として3年間勤務しておりました。昨年度は優秀な成績を納めて年間表彰を頂きました。

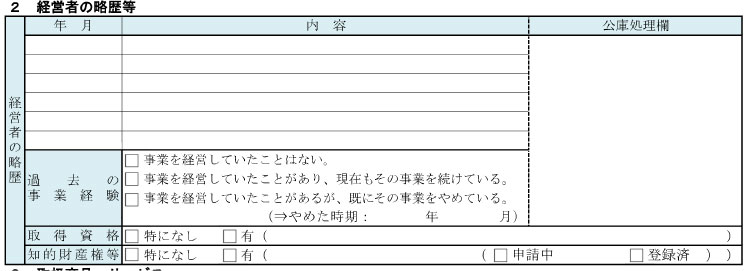

2.経営者の略歴

大きく4つの項目に分かれます。

転職する際に、職務経歴書を提出しますよね。ご自身の経験値を面接官に判断して貰うわけですが、創業融資を申込みする際にも、あなたのこれまでの経験値をお伝えします。これまでの経験値を社名や勤務年数、業務内容などを書きましょう!

経営者として過去に事業をされていた事があるのかどうかの質問です。該当箇所にチェックを入れて下さい。

保有している資格があれば書いて下さい。その際に、創業する事業に役立つ資格を中心に書いて下さい。民間が運営している資格などもありますが、国家資格から順に書いて下さい。

例・運送業なら 大型免許、2種免許など

例・飲食業なら 調理師免許、ソムリエ資格など

知的財産権とは、特許権、実用新案件、育成者権、意匠権、著作権、商標権などです。お持ちであれば、書いて下さい。また申請中についても記載して下さい。

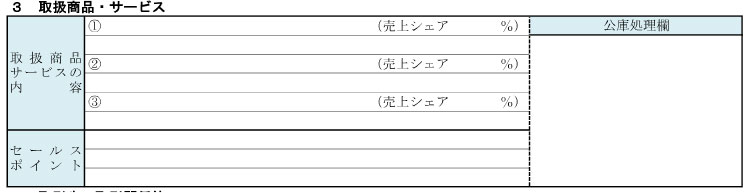

3.取扱商品・サービス

自社の強みや、エリア(場所)の強みなどを意識しながら、取扱商品やサービスを詳しく記入して下さい。

※売上シェアについて

取扱商品やサービス毎に売上の根拠や価格、月間の売上件数や売上量など記入し、全体の売上に対して、割合を記入して下さい。また取扱商品やサービスが3つ以上ある場合には、売上シェアの上位3つを記入して下さい。下位のモノについては別紙などに記入して提出しましょう。

ここでは取扱商品、サービスの優位性について記入して下さい。

優位性を示すには

①同業他社との違い

②エリア(場所)の優位性

③価格力、仕入力、商品力の違い

などで数字を用いて構成すれば、担当者も分かりやすくなります。

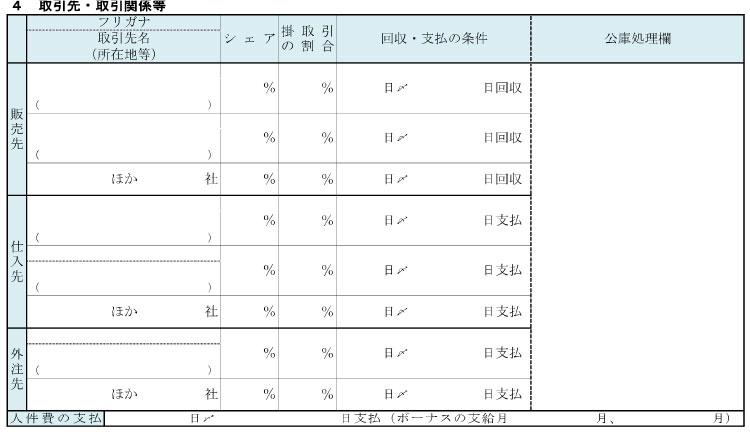

4.取引先・取引関係等

大きく4つの項目に分かれています。

販売先、仕入先、外注先、人件費の支払い、また、販売先、仕入先との契約書や注文書などがあれば一緒に提出して下さい。

販売先のシェア上位2社を記入しましょう。また一般消費者が販売先の場合には、『一般個人』と記入して下さい。掛取引の場合とは『売掛金』のことです。割合を記入して、回収・支払の条件を記入しましょう。販売先との契約書、注文書などがあれば一緒に提出しましょう。

【記入例】

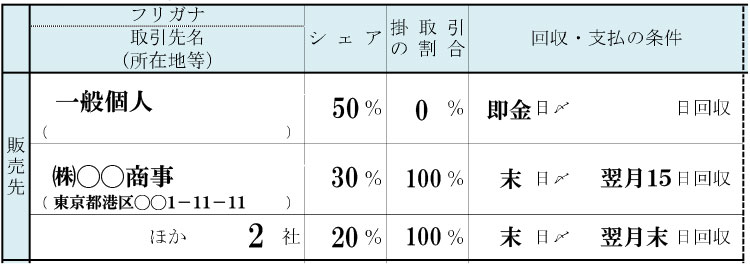

販売先の記入方法と同様に、シェア上位2社を記入しましょう。掛取引の場合とは『買掛金』のことです。割合を記入して、回収・支払の条件を記入しましょう。仕入先が一般消費者の場合には、『一般個人』と記入して下さい。例えば、買取ビジネス、転売業者などが該当します。

【記入例】

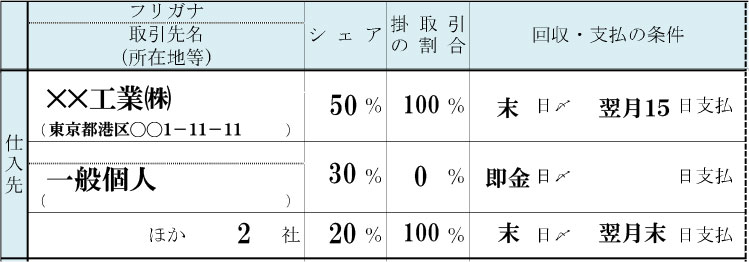

外注先の記入方法も同様に、シェア上位2社を記入しましょう。掛取引の場合とは『買掛金』のことです。割合を記入して、回収・支払の条件を記入しましょう。外注先が個人事業主の場合には、『各種個人』と記入して下さい。

【記入例】

人件費の支払いは、従業員の給与について記入しましょう。給与計算の締日、支給日、賞与のついて記入しましょう。

【記入例】

![]()

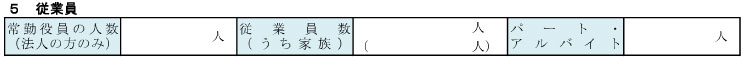

5.従業員

常勤役員の人数は、法人の役員人数を記入しましょう。従業員数は家族の内訳も記入しましょう。パート・アルバイトの人数も記入しましょう。

※雇い入れる予定がある方は、人数に含めて記入しましょう。

6.お借入の状況

住宅、車、教育の各種ローン、プライベートなどで利用しているキャッシングや信販など、すべて記入しましょう。返済予定表などがあれば一緒に提出しましょう。

借入先の金融機関と支店を記入しましょう。

借入先の利用内容にチェックを入れましょう。

直近の残高を記入しましょう。

1年間の返済額を記入しましょう。

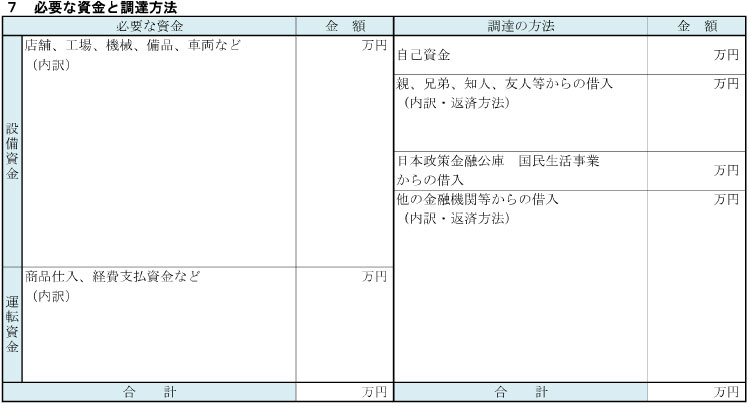

7.必要な資金と調達方法

必要な資金、調達方法と大きく2つに分けられます。両方の合計額が一致するように記入しましょう。

必要な資金とは、事業を始める上で必要な資金のことです。設備資金と運転資金に分かれます。

一般的に設備資金とは機械、設備などの取得費用や店舗出店に伴う敷金、保証金などです。また資金使途の確認のため、金融機関から見積書の提出や購入後の領収書等の提出が求められます。

※主な設備資金の項目

店舗、工場、事務所などの取得費用、内外装の工事費、機械設備の取得費用など

※設備資金の借入期間

業種、設備の内容、対応年数などにより異なります。

例えば、卸売業や小売業などでは在庫がないと営業が行なうことが難しいため、仕入れ資金として借入をします。商品の売上金にて返済を行なうのが一般的です。

建設業などではお客様の家を建てるにあたり資材を先に購入する、お客様からの支払いは完成後となることから代金の回収が数ヶ月後になってしまうため、先に取引先(仕入先)へ代金を支払わなければならない。

他にも人件費や家賃、広告宣伝費などの支払いに利用します。

※主な運転資金の項目

商品仕入、地代家賃、人件費、外注費、消耗品費、広告宣伝費など

※創業時の運転資金ポイント

創業時には、お客様や取引先が少ないところが多く業績が上がらないケースが大半です。その為、月間固定費の3ヶ月~6ヶ月分の資金を調達する必要があります。

※運転資金の借入期間

運転資金の借入期間は内容によって異なりますが、最大7年としている所が多いです。

創業時の必要な資金が分かりましたら、次は調達の方法です。創業計画書を作成の際には、必要な資金の合計額と同じになるように作成しましょう。

▶自己資金

自分で用意出来る金額です。

POINT

創業時の資金調達では、重要な項目になります。 自己資金は日本政策金融公庫では、必要な資金の総額の10分の1以上を必要としております。貸し手の気持ちを考えれば、全て借入金で事業を始めようと考える方と、始めたい事業の為に自己資金を貯めてきた方とでは、信用度が違います。言い換えれば、自己資金は信用度と覚悟の表れとも言えます。出来れば、必要な資金の総額の3分の1以上が望ましいです。

▶親、兄弟、知人、友人等からの借入

第三者から資金を調達する場合には、借入額、返済回数、利息の有無(利率)を記入しましょう。

▶日本政策金融公庫 国民生活事業

借入額、返済回数、利率などから計算して記入しましょう。

▶他の金融機関等からの借入

その他の金融機関から借入を予定している場合に記入しましょう。

POINT

金融機関2つ以上から借入する場合には、両行との調整が必要になります。これを協調融資と言います。協調融資では、売上の入金口座の管理や、不動産がある場合には担保設定など、調整の難易度が高くなります。税理士コミュニティでは金融期間との交渉を行っておりますので、ご相談下さい。

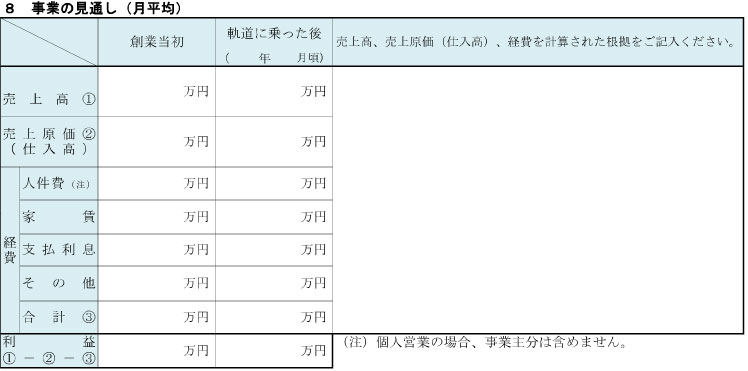

8.事業の見通し(月平均)

ポイントは、創業当初、軌道に乗った後、計算根拠の3つです。

創業当初は1年を経過していないため、数字の根拠が乏しくなってしまいます。そこで融資担当者も確認できる数字の根拠や書類、と活動内容を示すことが重要になります。取引先との契約書や注文書があれば提出しましょう。

▶数字の根拠とは

例えば、出店エリアの人口や年齢分布など用いる。

▶活動内容とは

ご自身の経験からチラシやDMの配布枚数や成約率を計算して、売上の根拠とする。

業種などで異なりますが、創業から3~6ヶ月後の利益が毎月の返済額よりも大きくなっていないといけません。

創業当初の数字、軌道に乗った後の数字の根拠を記入しましょう。

▶売上高

1ヶ月間の売上の内訳を、細かく分解して記入しましょう。

例えば小売業の場合

>商品単価

>購入頻度

>1ヶ月の営業日数

これに

>集客手法(店頭販売、ネット販売など)

>広告宣伝の内容(チラシ・WEB広告など)

>出店エリアの人口、年齢分布など

▶売上原価(仕入高)

1ヶ月間の仕入れにかかる金額を記入しましょう。また売上金額から原価率を計算して記入しましょう。

仕入高÷売上高=原価率

▶人件費

代表者、役員の役員報酬、従業員の給料など全ての人員の1ヶ月の人件費を記入しましょう。従業員が複数いる場合には人数も記入しましょう。

例、代表者30万円+役員30万円+従業員20万円=合計80万円

▶家賃

毎月の家賃金額を記入しましょう。

▶支払利息

借入金×年利率÷12ヶ月=1ヶ月の利息で算出します。

利率は融資審査が決定した後に確定します。新創業融資制度では1.31%~2.95%と金利幅があります。創業計画書では2.0%で計算しましょう。

▶その他

広告宣伝費、通信費、消耗品費などその他の経費の合計額を記入しましょう。

創業融資の審査がNGになると、6ヶ月間の融資申込が難しくなります。また再度、融資申込するも前回の内容が改善されてなければいけませんし、初回申込よりもハードルが上がります。よって最初の融資申込時にしっかりとした計画を作りましょう。また日本政策金融公庫では、公共料金の支払い状況の確認、自宅の家賃の支払い状況の確認をしております。こちらも合わせて準備しておきましょう。

お気軽にお問い合わせください。048-777-2662受付時間 平日10:00〜18:00 | 関口会計事務所

メールフォームはこちら 相談・見積り無料!!